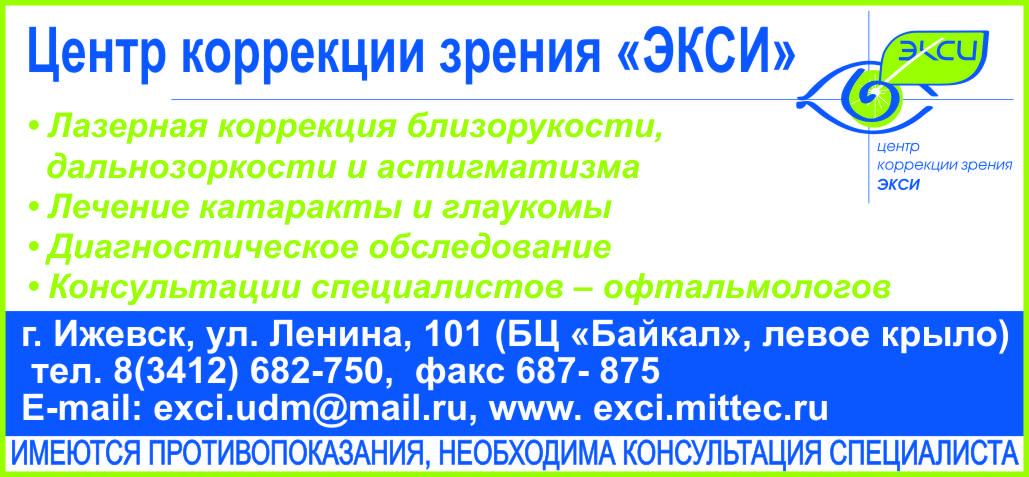

Это может быть опасно?

Абсолютно нет. Чтобы это понять, нужно разобраться, в чем же суть лазерной коррекции. Но начнем с плохого зрения. Мы способны видеть благодаря тому, что лучи света преломляются в нашем глазу и сходятся на сетчатке. Но при близорукости, дальнозоркости и астигматизме изображение неправильно фокусируется на сетчатке, отчего люди видят объекты на определенном расстоянии размытыми. Цель операции – изменить профиль роговицы таким образом, чтобы получить четкое изображение. Преимущества перед очками и линзами очевидны: результат сохраняется постоянно, а не только на время пользования средствами коррекции.

Мне придётся лежать в больнице?

Нет, все проходит довольно быстро. Никакой госпитализации, ведь процедура делается в режиме «одного дня». Грубо говоря, приходишь — тебе корректируют зрение — уходишь. Сама операция занимает в среднем минут 10-15. Конечно, после операции рекомендуется немного отдохнуть и пройти контрольный осмотр хирурга перед отправкой домой. Но это занимает всего 2 часа (может, меньше) — потом тебя отпускают восвояси. Кстати, если необходима коррекция на два глаза, то все делается за один сеанс.

Что, если у хирурга дрогнет рука, или я случайно дернусь, или выключится электричество?

Ну, вертеть головой направо и налево, конечно, не получится. Нет, пациентов во время коррекции зрения никто не связывает, но голова будет надежно зафиксирована, чтобы не было лишних соблазнов разглядеть операционную. Сомнительная возможность для плохо видящего человека, не правда ли? А вот за глазом тщательно будет следить автотрекинг со скоростной камерой, который в экстренных случаях просто останавливает работу лазера. После нормализации ситуации работа лазера продолжается без вреда для пациента. Учитывая то, что непосредственное воздействие на глаз происходит в течение нескольких секунд, а доктор «направляет» пациента, твои шансы остановить процесс минимальны. И, кстати, насчет электричества тоже можешь не переживать: в случае его отключения оборудование подключится к резервному источнику электроснабжения.

Я смогу заниматься спортом после операции?

Ну разумеется! Чем бы ты ни занимался: футболом, баскетболом, киберспортом (да хоть шахматами!) — после лазерной коррекции можешь вести свой привычный образ жизни. После исправления зрения нагрузка на организм в целом и на глаза в частности никак не повлияет на профиль роговицы.

А не выгоднее просто купить очки или линзы?

Очень спорный вопрос. Конечно, их единоразовая покупка обойдется гораздо дешевле операции. Но лазерная коррекция улучшает твое зрение на всю жизнь — очки и линзы же периодически нужно менять, а это уже совсем другие суммы. Так что в итоге лазерная операция намного выгоднее, ведь тут сэкономлены не только деньги, но и нервы.

Правда ли, что спустя время зрение снова начнет ухудшаться?

Прежде чем лазерная коррекция зрения стала применяться в многочисленных офтальмологических клиниках мира, она прошла многоэтапные испытания. Профиль роговицы, который корректируют в ходе операции, в течение жизни не меняется. Не стоит забывать, что глаз такой же орган, как и любой другой, и может заболеть, а зрение при этом — ухудшиться. Так что даже после коррекции зрения наши глаза нуждаются в заботе. Вполне возможно, тебя коснутся возрастные изменения, которые также влияют на остроту зрения. Почти у всех людей после 40-45 лет начинает ухудшаться зрение вблизи. Но тут вина не лазерной хирургии — это все природа, а развитие возрастной дальнозоркости может настигнуть даже тех, кто всю жизнь видел на 100%.

Можно ли смотреть телевизор и работать за ноутбуком?

За монитором ты уже можешь сидеть в день проведения лазерной коррекции зрения и без последствий (для глаз) строчить в интернете комментарии на тему политики или своего любимого фильма. Но каждый организм имеет свои индивидуальные особенности, поэтому нередки случаи, когда пациенту нужен отдых. Поэтому лучше не торопить события без особой надобности и не пренебрегать возможностью дать глазам маленький перерыв, ведь от того, как ты позаботишься о них после операции, зависит и скорость восстановления.

Есть ли возрастные ограничения?

Лучше всего делать коррекцию зрения с 18 до 45 лет. Все дело в том, что до 18 лет организм еще растет, а значит, и размер глазного яблока может меняться. А после 45 врачи предупреждают, что лазерная коррекция может не дать желаемого результата (полного отказа от очков и контактных линз), ведь в это время чаще всего уже начинаются возрастные изменения, и читать все равно придется в очках. Однако если нет противопоказаний и есть неудержимое желание посмотреть на мир новыми глазами, операцию делают практически в любом возрасте.

Как получить полис ОМС в РФ

Для выполнения всех процедур нужно иметь полис ОМС. Обязательное страхование в РФ является нормальной практикой, а потому для получения полиса нужно пройти довольно привычные шаги. Если вы не являетесь гражданином РФ, то узнайте как получить полис ОМС без регистрации.

Для начала нужно убедиться в том, что вы являетесь застрахованным лицом и можете претендовать на получение ОМС. После этого мы выбираем страховую компанию и собираем для нее пакет документов, перечень которых вам обязательно предоставят. После всего этого вам выдадут временное свидетельство, которое будет у вас до получения полноценного полиса ОМС единого образца.

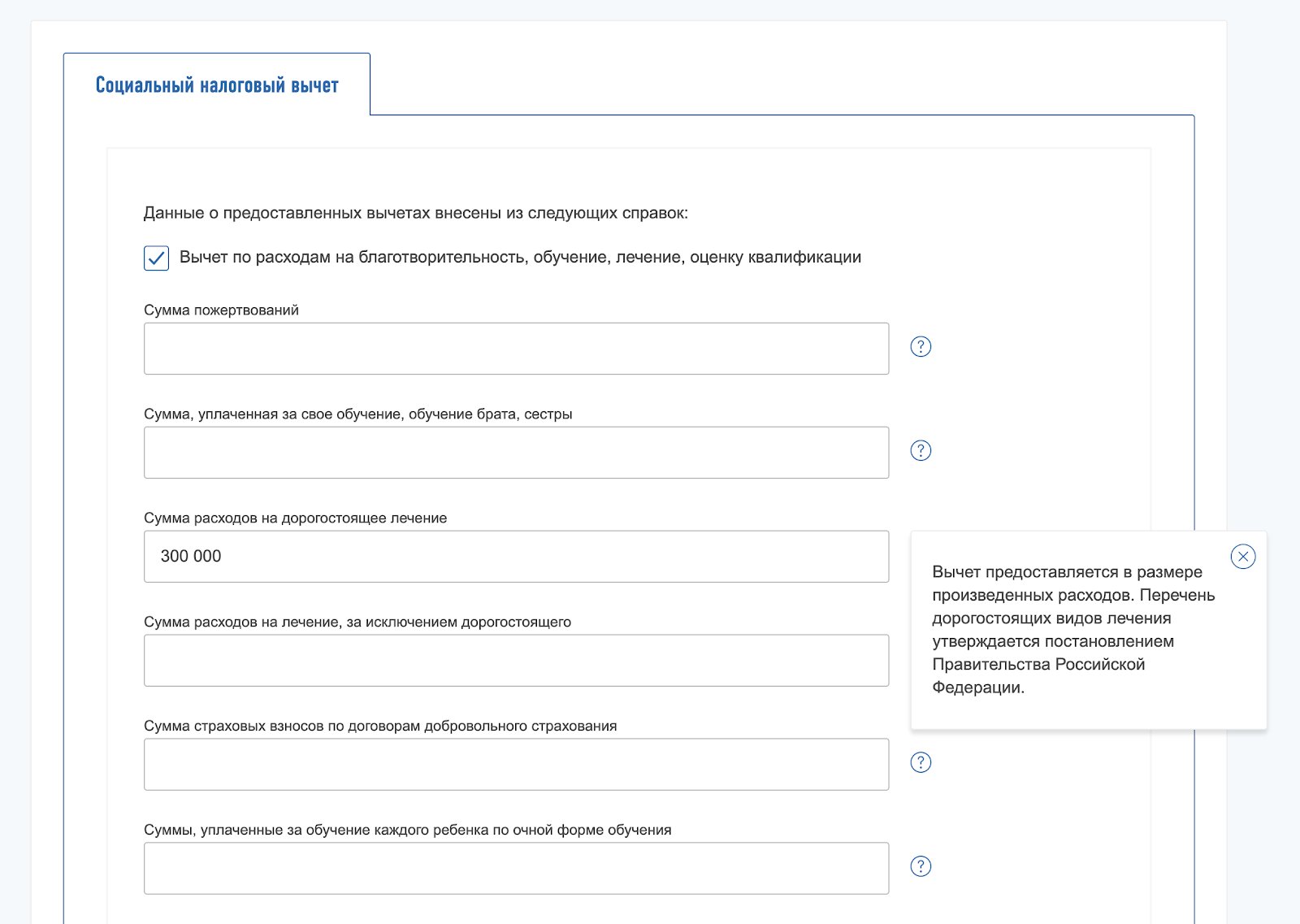

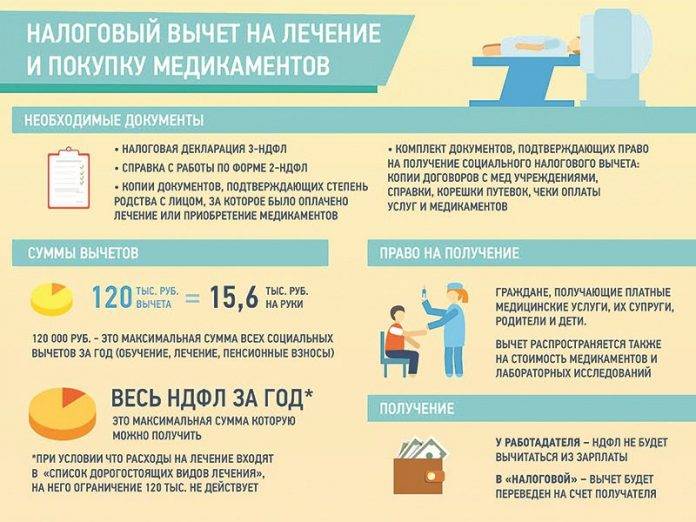

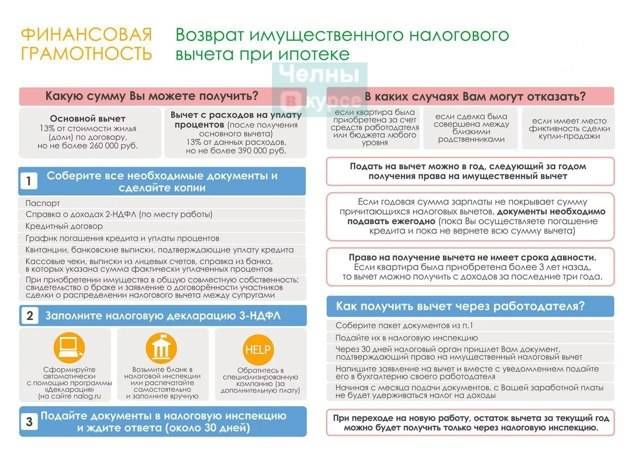

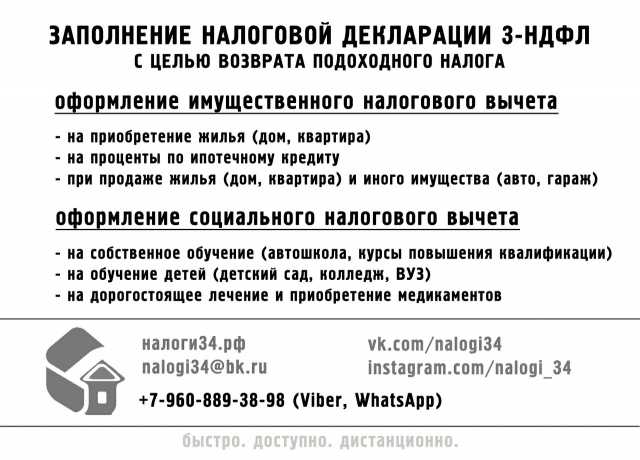

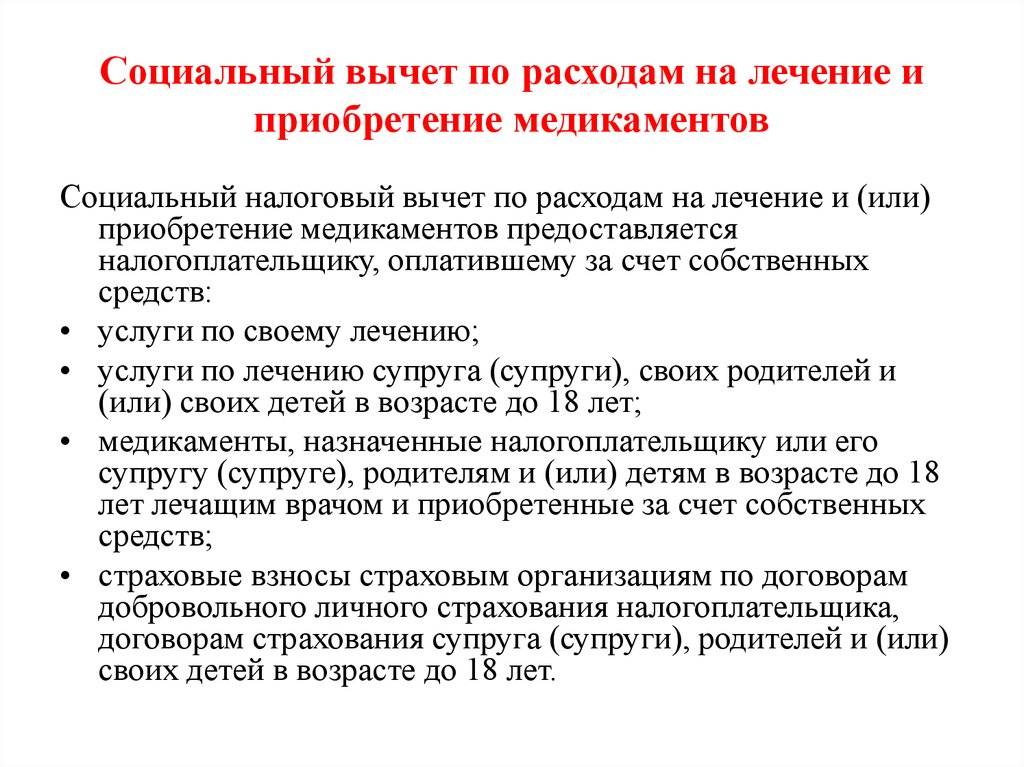

Пример расчета по налоговому вычету на лечение

В 2014 году Петрову В.В. в клинике было произведено лечение глаз стоимостью 13 тыс. рублей, а также платная операция, за которую он заплатил 150 тыс. рублей. Общий годовой доход Петрова В.В. за год составил 400 тыс. рублей, с которых он уплатил в бюджет 52 тыс. рублей налогов. Офтальмологическое лечение не считается дорогостоящим, а значит, максимальная сумма налогового вычета по этому виду медицинских услуг в данном случае ограничена 13 тыс. рублей. Однако, операция включена в перечень услуг, относящихся к дорогостоящему лечению, и не имеет ограничений по возмещению из бюджета. Следовательно, в 2014 году Петров В.В. может рассчитывать на налоговый вычет в размере (13 тыс. руб. + 150 тыс. руб.) ∙ 13% = 21 190 рублей. Поскольку Петров В.В. в текущем году заплатил налогов больше, чем рассчитанный налоговый вычет, то вся сумма (21190 рублей) будет полностью возвращена из бюджета.

Особенности получения

Все вычеты, которые относятся к социальным (а это и вычет за обучение, и вычет за благотворительность, и возврат НДФЛ за взносы в НПФ), суммируют при указании их в декларации и заявлении. И лимит в 120 000 рублей на них – общий. То есть, если вы потратили на операцию 100 000 рублей в налоговом периоде, то сможете вернуть 13% – 13 000 рублей. А если были и иные траты из разряда социальных, и их общая сумма превысила 120 000 рублей, вы все равно сможете получить только 13% от лимита. То есть 15 600 рублей за год.

При этом разрешается вернуть часть средств не только за свое лечение, но и за операцию для:

- несовершеннолетних детей;

- родителей;

- супруга.

| Вид налогового вычета | Разъяснение | Нормативный акт |

|---|---|---|

| Социальный | Расходы на лечение: – собственное лечение; – лечение супругов, детей, родителей; – лекарственные препараты, назначенные врачом самому налогоплательщику, его супругу, родителям, детям до 18 лет; – страховые взносы по договорам добровольного страхования самого налогоплательщика, его детей младше 18 лет, супруга, родителей; – на предоставление дорогостоящих медицинских услуг ограничение не распространяется. | ст. 219 НК РФ |

Но договор и прочие документы (квитанции, чеки на оплату) следует изначально оформлять на плательщика налогов, который сможет оформить возврат НДФЛ. К примеру, если в операции нуждаются неработающие родители-пенсионеры, подписывать договор с клиникой нужно на имя их официально работающего взрослого ребенка. Если же пенсионеры продолжают официально работать и платить налог НДФЛ, то получить налоговый вычет на операцию на глаза они смогут и самостоятельно. Более подробно о том, как получить налоговый вычет пенсионеру читайте в нашей статье.

Видео о возврате денег

https://youtube.com/watch?v=c_90wWITavY

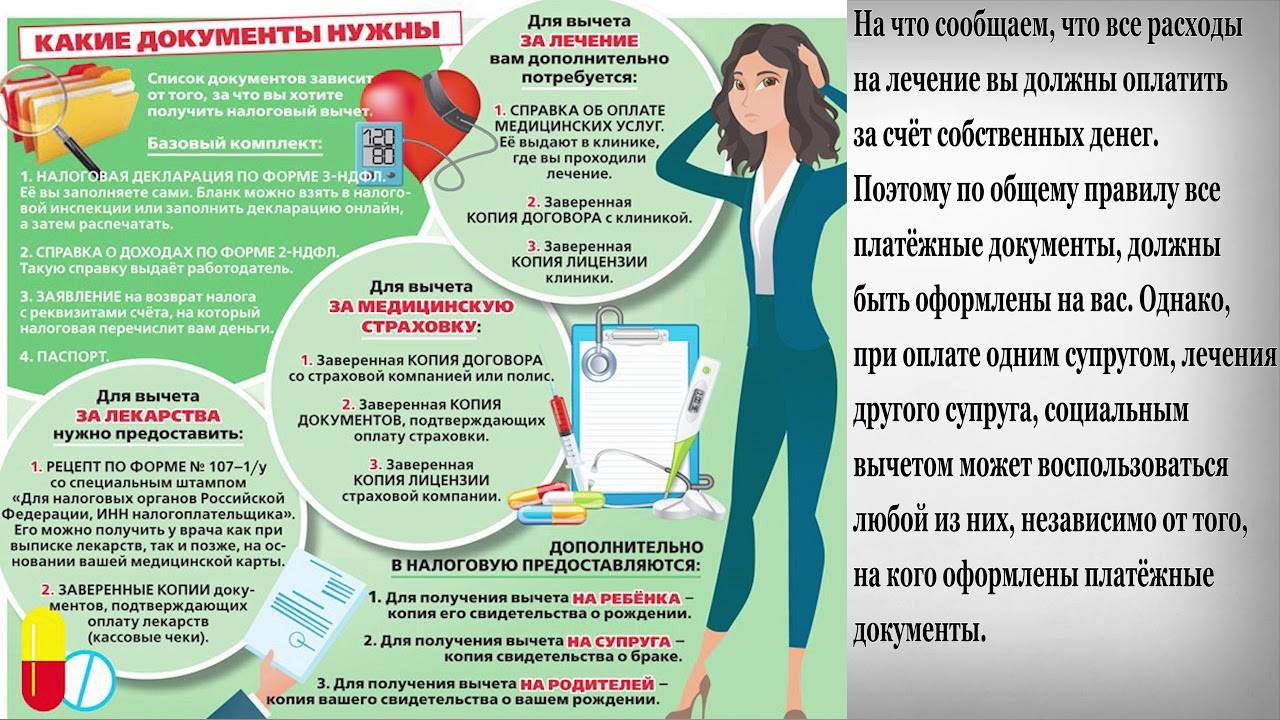

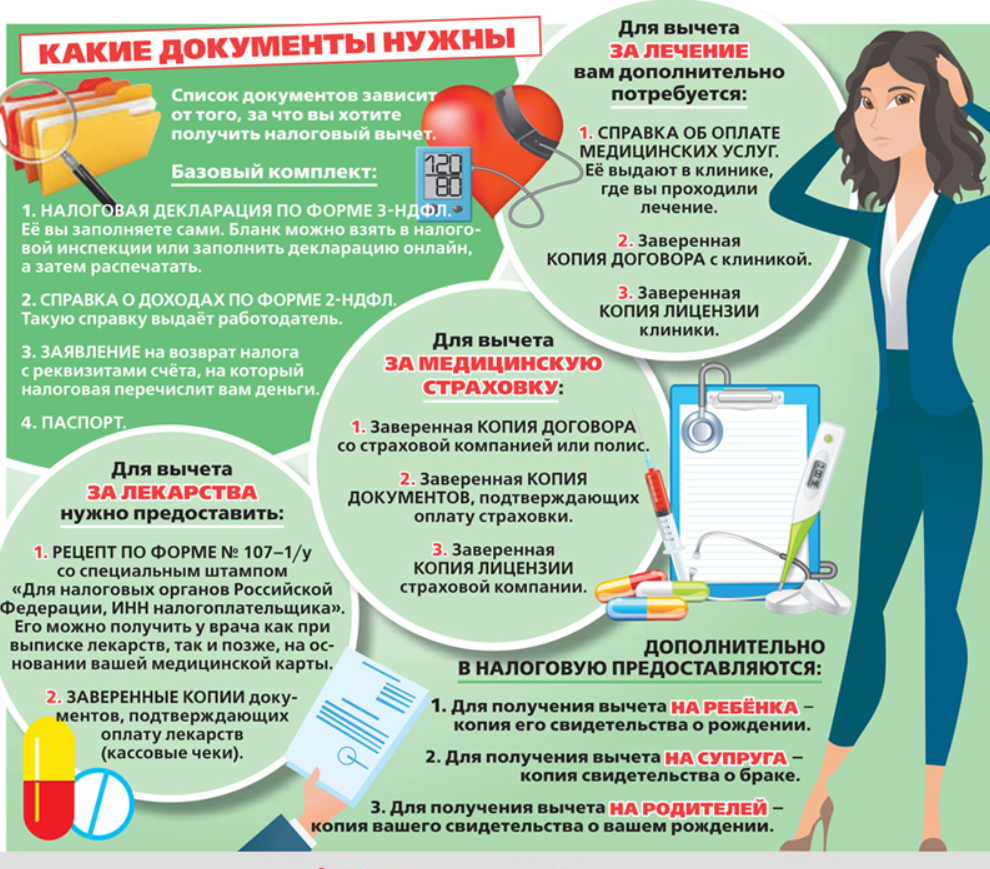

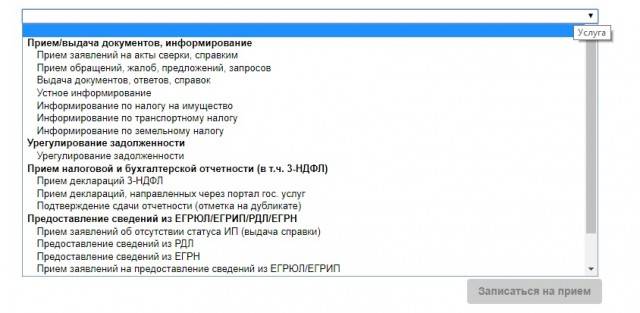

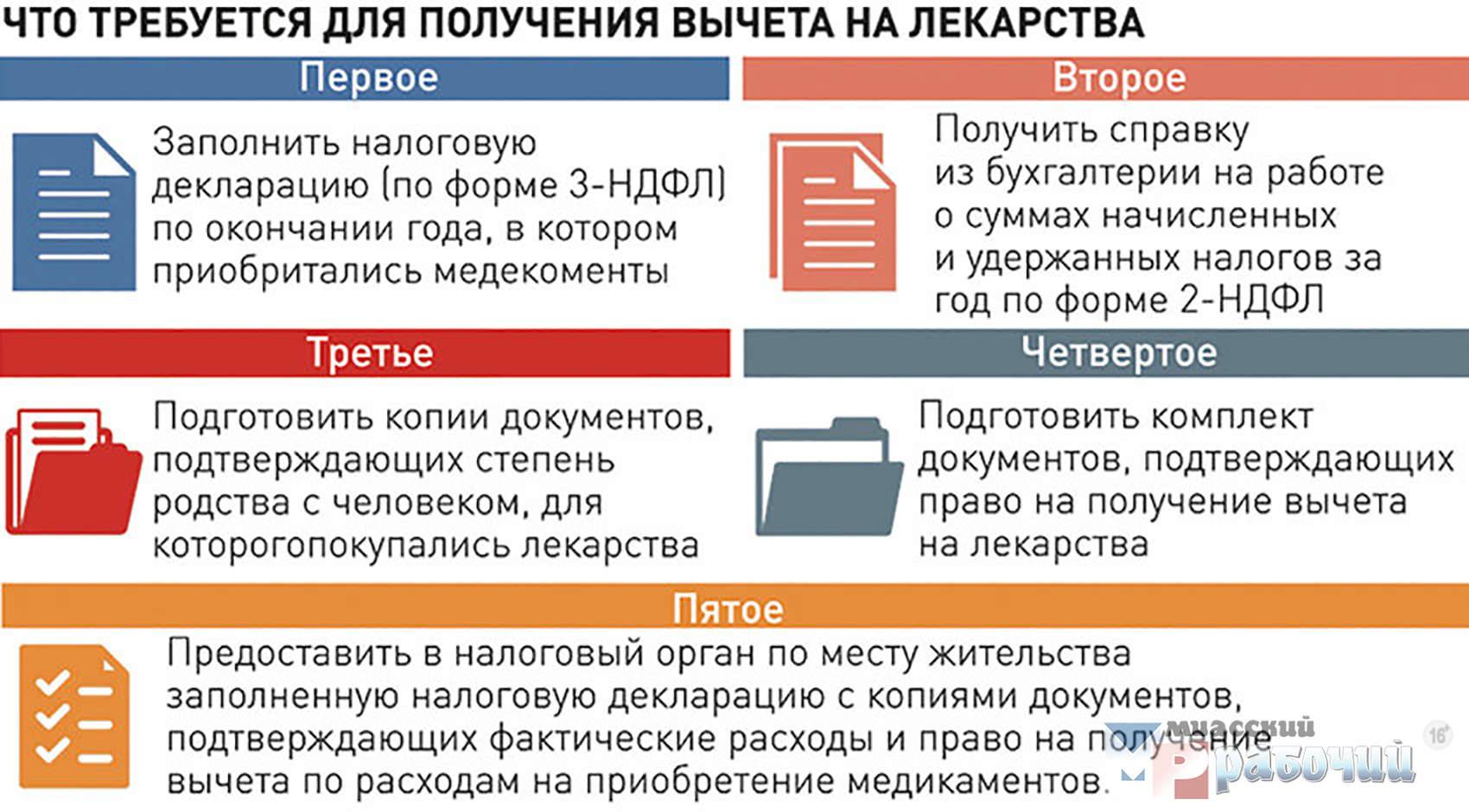

Чтобы получить эти деньги (вычет), по окончании календарного года нужно обратиться в налоговую инспекцию, находящуюся по месту Вашей регистрации. Не забудьте следующие документы:

1. Копию договора на оказание медицинских услуг. Этот договор заключается при первом визите пациента в нашу клинику и один экземпляр обязательно остается у Вас.Если у Вас не оказалось подобного договора, в налоговую необходимо принести копии иных документов, которые подтверждают факт лечения (выписку из медицинской карты или же выписной эпикриз, подписанные лечащим врачом).

2. Справку об оплате за медицинские услуги для представления в налоговые органы РФ. Ее выдают администраторы нашей клиники по предварительному запросу.Такие справки вменяется выдавать всем учреждениям здравоохранения РФ, имеющим лицензии на предоставление платных медицинских услуг (независимо от формы собственности и ведомственного подчинения). Это распространяется и на учреждения санаторно-курортного лечения. Данная справка подтверждает факт получения услуг и оплаты их в кассе учреждения. У Вас есть право требовать справки о любых произведенных расходах, в течение 3 лет по окончанию календарного года — налогового периода, в котором соответствующие расходы производились.

3. Копию лицензии клиники, разрешающую оказание соответствующих услуг. Этот документ Вы получите у наших администраторов также как и справку, подтверждающую оплату услуг.Если копия лицензии не будет представлена (к примеру, Вы лечились у частного врача, не имеющего лицензии) в налоговом вычете Вам будет отказано.

4. Оригиналы платежных документов, а также их копии подтверждающие факт оплаты услуг. К подобным документам относятся приходные кассовые ордера, кассовые чеки, банковские платежные поручения, удостоверяющие факт перечисления средств за услуги на расчетный счет медицинского учреждения.Если Вы только планируете оплатить медицинские услуги, следует помнить, что платежные документы нужно оформлять на имя налогоплательщика — претендента на получение выплат. Это касается и случаев, когда лечение предоставлялось третьим лицам: родителям, супругу либо ребенку налогоплательщика.5. Заявление (форма произвольная). Образец такого заявления Вы сможете получить в отделении, работающем с физическими лицами в районной налоговой инспекции.

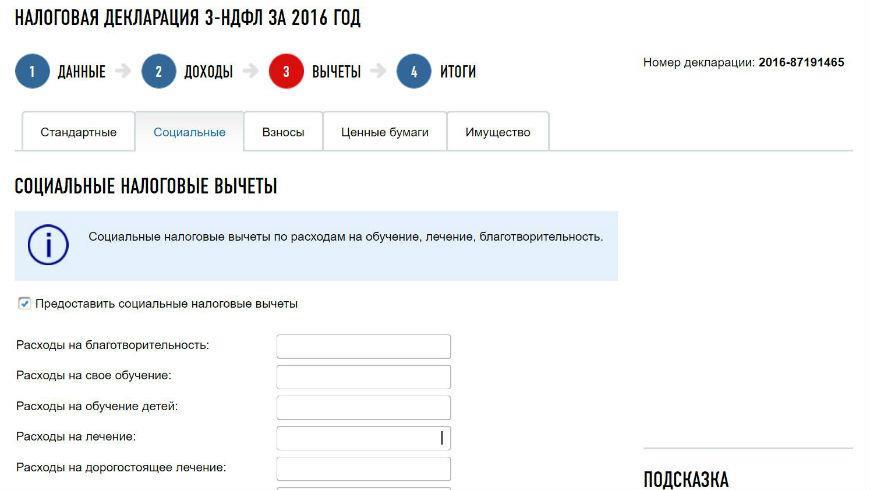

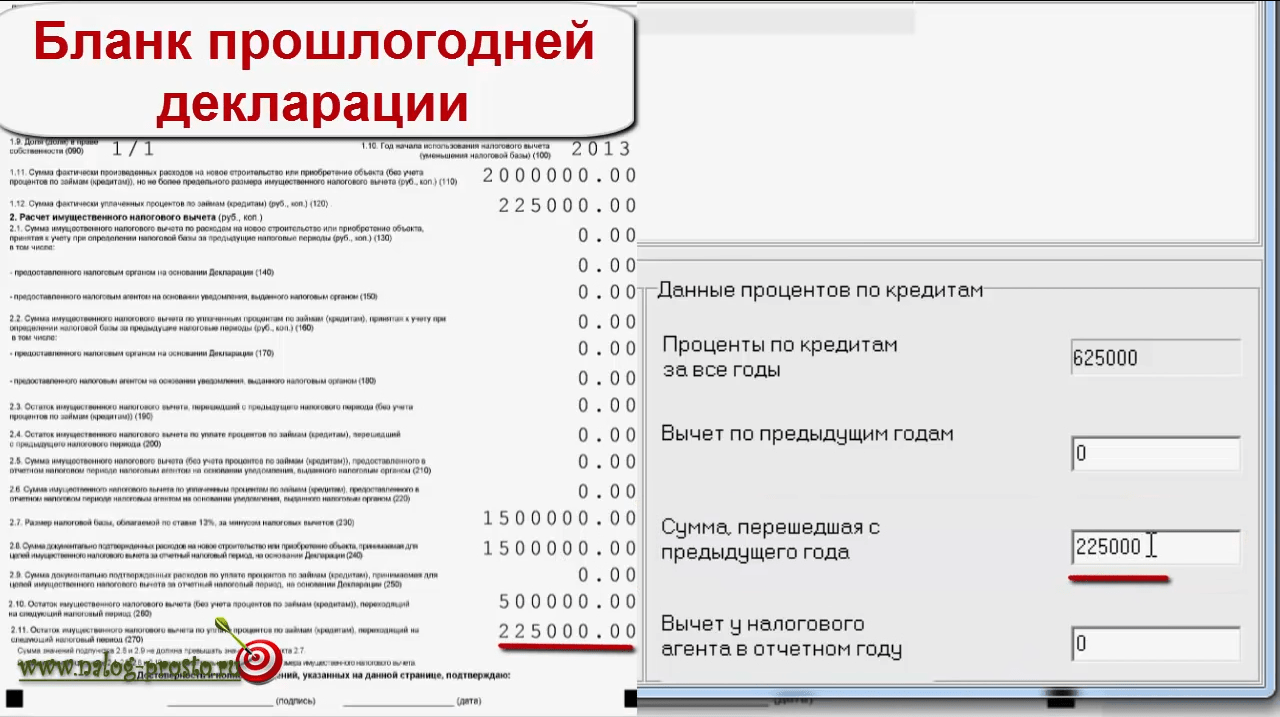

6. Заполненную декларацию формы 3-НДФЛ за истекший календарный год. Бланк такой декларации можно распечатать на портале www.nalog.ru либо получить в налоговой инспекции.

7. Справку с места работы формы N 2-НДФЛ о сумме начисленных доходов и выплаченных налогов за истекший календарный год.

Если медицинские услуги получали Ваши родственники, то к заявлению должны прилагаться:

— копия свидетельства о браке, в случае получения медицинских услуг Вашим супругом (супругой);— копия свидетельства о рождении ребенка, в случае получения медицинских услуг Вашим ребенком до 18лет;— копия Вашего свидетельства о рождении, в случае получения медицинских услуг Вашими родителями.

Подробнее об оформлении социального налогового вычета, узнайте на сайте www.nalog.ru либо в отделении районной налоговой инспекции.

Ст. 219 НК устанавливает правила оформления налогового вычета за проведенное лечение. В материале расскажем, как вернуть 13% от денег, потраченных на операцию.

Видео о возврате денег

https://youtube.com/watch?v=c_90wWITavY

Чтобы получить эти деньги (вычет), по окончании календарного года нужно обратиться в налоговую инспекцию, находящуюся по месту Вашей регистрации. Не забудьте следующие документы:

1. Копию договора на оказание медицинских услуг. Этот договор заключается при первом визите пациента в нашу клинику и один экземпляр обязательно остается у Вас.Если у Вас не оказалось подобного договора, в налоговую необходимо принести копии иных документов, которые подтверждают факт лечения (выписку из медицинской карты или же выписной эпикриз, подписанные лечащим врачом).

2. Справку об оплате за медицинские услуги для представления в налоговые органы РФ. Ее выдают администраторы нашей клиники по предварительному запросу.Такие справки вменяется выдавать всем учреждениям здравоохранения РФ, имеющим лицензии на предоставление платных медицинских услуг (независимо от формы собственности и ведомственного подчинения). Это распространяется и на учреждения санаторно-курортного лечения. Данная справка подтверждает факт получения услуг и оплаты их в кассе учреждения. У Вас есть право требовать справки о любых произведенных расходах, в течение 3 лет по окончанию календарного года – налогового периода, в котором соответствующие расходы производились.

3. Копию лицензии клиники, разрешающую оказание соответствующих услуг. Этот документ Вы получите у наших администраторов также как и справку, подтверждающую оплату услуг.Если копия лицензии не будет представлена (к примеру, Вы лечились у частного врача, не имеющего лицензии) в налоговом вычете Вам будет отказано.

4. Оригиналы платежных документов, а также их копии подтверждающие факт оплаты услуг. К подобным документам относятся приходные кассовые ордера, кассовые чеки, банковские платежные поручения, удостоверяющие факт перечисления средств за услуги на расчетный счет медицинского учреждения.Если Вы только планируете оплатить медицинские услуги, следует помнить, что платежные документы нужно оформлять на имя налогоплательщика – претендента на получение выплат. Это касается и случаев, когда лечение предоставлялось третьим лицам: родителям, супругу либо ребенку налогоплательщика.5. Заявление (форма произвольная). Образец такого заявления Вы сможете получить в отделении, работающем с физическими лицами в районной налоговой инспекции.

6. Заполненную декларацию формы 3-НДФЛ за истекший календарный год. Бланк такой декларации можно распечатать на портале www.nalog.ru либо получить в налоговой инспекции.

7. Справку с места работы формы N 2-НДФЛ о сумме начисленных доходов и выплаченных налогов за истекший календарный год.

Если медицинские услуги получали Ваши родственники, то к заявлению должны прилагаться:

– копия свидетельства о браке, в случае получения медицинских услуг Вашим супругом (супругой);- копия свидетельства о рождении ребенка, в случае получения медицинских услуг Вашим ребенком до 18лет;- копия Вашего свидетельства о рождении, в случае получения медицинских услуг Вашими родителями.

Налоговый вычет за коррекцию зрения в 2018: размер налогового вычета – Бухгалтерия

Справка удостоверяет факт получения медицинских услуг и их оплаты в кассе учреждения здравоохранения. Вы имеете право потребовать справки обо всех расходах, произведенных в течение 3 лет после окончания календарного года — налогового периода, в котором производились соответствующие расходы.

Копия лицензии клиники на оказание соответствующих медицинских услуг. Этот документ можно получить у наших администраторов со справкой об оплате услуг (п.2).

В предоставлении налогового вычета откажут, если Вы лечились у частного врача, который зарегистрирован как индивидуальный предприниматель, но не имеет лицензии. Оригинал платежного документа и его копия для подтверждения факта оплаты услуг.

К таким документам относятся кассовые чеки, приходные кассовые ордера, могут относиться банковские платежные поручения, подтверждающие факт перечисления средств на расчетный счет учреждения здравоохранения.

Как получить налоговый вычет за операцию на глазах?

В качестве примера приведем ситуацию, в которой налогоплательщик в течение одного года понес затраты, связанные со своим образование – прошел курсы переподготовки кадров за свой счет, а также оплатил операцию жены.

https://youtube.com/watch?v=wl6oOG8PFd4

Затраты на обучение составили 20000 рублей, а проведение операции стоило налогоплательщику 80000 рублей.

Таким образом, общая стоимость расходов, по которым физическое лицо может получить социальный налоговый вычет, составляет 100000 рублей, то есть в пределах установленного лимита.

Соответственно, возможная сумма возмещения составит 13000 рублей

Сколько раз налогоплательщик может воспользоваться социальным налоговым вычетом Важно! Требования налогового кодекса гласят, что ограничения на получение социального вычета не устанавливаются

Возврат налога за операцию на глаза

Последнее обновление 2018-07-08 в 12:01

Стоимость операций по исправлению зрения, особенно при тяжелых формах близорукости или дальнозоркости и других патологиях, достигает 100 000 руб. и более. В статье расскажем, как вернуть 13% от потраченного, используя социальный налоговый вычет.

Как получить налоговый вычет за операцию на глаза

Офтальмологические клиники проводят несколько видов операций. Когда речь идет о хирургическом вмешательстве при серьезных патологиях глаза, для получения налогового вычета услуга признается дорогостоящим. Она включена под п.

4 в список дорогостоящего лечения, утв. Постановлением Правительства РФ от 19.03.2001 № 201. Это означает, что возврат подоходного налога за операцию на глаза, например, при катаракте, производится со всех расходов (абз.3 пп.3 п.1 ст.

219 НК).

Вернут налог тому, кто оплачивает операцию:

Важно! Сумма вычета ограничена размером годового дохода налогоплательщика. Нельзя вернуть НДФЛ больше, чем было перечислено в бюджет в том году, когда оплачивалась операция

Пример 1

В 2017 г. Виктор вылечил катаракту на обоих глазах. Заплатил за операции 145 000 руб. Возможная сумма к возврату — 13% или 18 850 руб. Официально за 2017 г. Виктор заработал 132 400 руб.

и перечислил в бюджет НДФЛ 17 212 руб. Эта сумма — максимум, что вправе вернуть Виктор по вычету. Перенести остаток на будущий год или учесть в предыдущем не разрешается. Недополученные 1 638 руб.

пропадают.

https://youtube.com/watch?v=Xv_eLs0sGm0

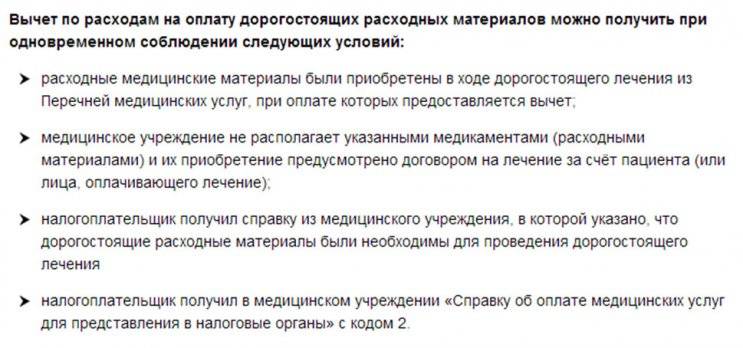

В сумме вычета учитываются также стоимость использованных во время операции расходные материалы, если клиника их не предоставила и налогоплательщику пришлось приобретать расходники самостоятельно

При этом неважно, проводилась ли сама операция платно или бесплатно. Такой вывод делает ФНС в письме от 31.08.2006 № САЭ-6-04/876@

Пример 2

Маме Елены сделали бесплатную операцию по замене хрусталиков по ОМС в офтальмологическом центре. Однако трансплантаты пришлось покупать самостоятельно. На расходные материалы Елена потратила 98 400 руб. Она вправе обратиться за возвратом 12 792 руб.

Важно!

Приобретение лекарств, предварительные консультации и анализы в дорогостоящее лечение не входят. За них вычет считается отдельно.

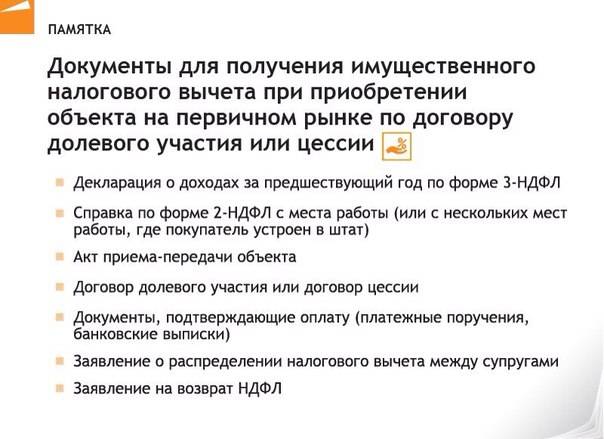

Документы для оформления налогового вычета после операции на глаза:

- договор с клиникой (если пациенту требуется приобрести расходные материалы, лучше прописать это в тексте);

- копия российской медицинской лицензии, если ее реквизиты не содержатся в договоре (на лечение за границей расходы не возмещаются);

- справка об оплате по форме, утв. приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256;

- эпикриз или справка о том, что лечащий врач назначил пациенту расходные материалы и они использовались во время операции;

- рецепт на лекарства со штампом для ФНС;

- платежки, чеки на оплату мед. услуг, материалов и лекарств.

Если человек оплачивал лечение близких, нужно подтвердить родство — предоставить свидетельство о браке или рождении.

Важно! Чтобы налоговики признали лечение дорогостоящим, в справке об оплате должен стоять код услуги «2». Если операция бесплатная, в графе «стоимость услуг» проставляется «0» (см

письмо ФНС 18.05.2011 № АС-4-3/7958@).

Код «1» подтверждает, что лечение проведено как стандартное. Значит, пациент не вправе рассчитывать на компенсацию стоимости материалов, купленных отдельно.

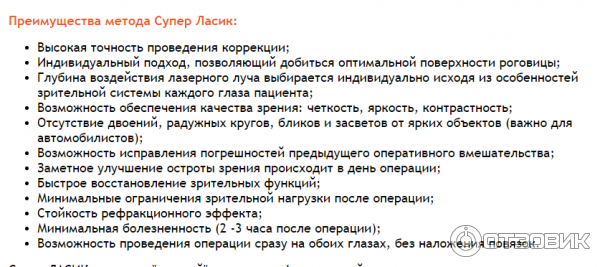

Налоговый вычет при коррекции зрения

Операции с использованием эндолазерных технологий включены в упомянутый выше перечень дорогостоящего лечения. Однако каждый раз больница сама решает, как классифицировать оказанные услуги и какой код указывать в справке. В функции налоговой это не входит (см., например, письмо ФНС от 18.07.2017 № БС-4-11/14011@).

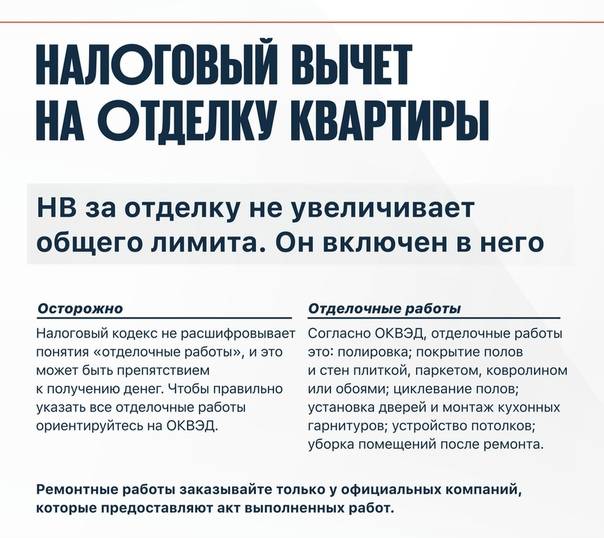

На практике коррекцию зрения клиники чаще проводят как стандартное лечение. Что это значит:

- возврат НДФЛ с операции лазером возможен с расходов, не превышающих 120 000 руб.;

- сюда включены не только затраты на лечение, но и на приобретение лекарств, обучение и другие расходы, упомянутые в пп.2-6 п.1 ст.219 НК (абз.7 п.2 ст. 219 НК).

Пример 3

В 2017 г. Алина сделала лазерную коррекцию зрения за 77 600 руб. Клиника выдала справку с кодом «1». На анализы и глазные капли Алина потратила еще 8 400 руб. В том же 2017 г. она проходила курсы повышения квалификации, за которые отдала 63 210 руб. Итого затраты Алины составили 149 210 руб. Вычет она вправе получить только со 120 000 руб., т.е. 15 600 руб.

Важно!

Делать ли операцию: за и против

Замена хрусталика при астигматизме, дальнозоркости, катаракте и сложных сочетаниях заболеваний глаз – это один из немногих способов для пациентов безболезненно избавиться от плохого зрения и перспективы полной слепоты. Успех операции отмечается в 98% случаев, и только в 15-20% из них наблюдаются осложнения, легко поддающиеся коррекции.

В пользу операции говорят и положительные отзывы пациентов, и относительная легкость процедуры (в большинстве случаев требуется чуть больше 20-30 минут для вмешательства). При этом риски для здоровья минимальны, что также связано с отсутствием общего наркоза.

Однако делать ее нельзя при наличии хотя бы одного из противопоказаний – это может значительно отразиться на результате. Если есть финансовые возможности, либо квота, то замена хрусталика – это рекомендованное вмешательство при разных заболеваниях: глаукома, катаракта, астигматизм.

Случаи, при которых можно получить отказ

Коррекцию зрения по полису ОМС получают далеко не все. Есть определенный процент отказов, причем очень часто виноваты в этом сами люди, которые обращаются за лечением. Вместе с тем есть определенный ряд причин, по которым вам могут отказать, но они уже носят более объективных характер.

Прежде всего, большая часть процедур по коррекции зрения и манипуляций с глазным яблоком запрещены в возрасте до 18 лет. Все потому, что до 18 лет происходит полноценное формирование глазного яблока – оно растет и развивается, а вмешательство в этот процесс может нанести серьезный вред глазу.

Именно поэтому детям до 18 лет обычно назначают контактные линзы, очки или же упражнения для улучшения состояния глаз. Такая ситуация сложилась не только со страхованием по полису, но и при обращении в частную клинику тоже. Как только глазное яблоко сформируется, можно спокойно пользоваться самыми разными услугами.

Нельзя получить лазерную коррекцию зрения при серьезных повреждениях глаза, в частности сетчатки. Проблемы вроде катаракты, глаукомы или же отслоения сетчатки будут мешать качественной коррекции зрения при помощи лазера. Именно поэтому, сначала нужно решить основную проблему, а только после этого начинать коррекцию.

Та же история будет для беременных или кормящих мам. В ту же категорию входят люди с сахарным диабетом, у которых проблемы с сосудами – также нужно сначала улучшать состояние по основным заболеваниям, после чего заниматься коррекцией глаз. Помимо всего этого можно выделить еще несколько причин для отказа:

- наличие серьезных психических заболеваний;

- наличие онкологических заболеваний (особенно запущенных);

- воспалительные процессы в организме или глазе на любой стадии;

- чрезмерная сухость глаз, которая сильно повышает чувствительность.

Также вам могут отказать в медицинской коррекции глаз, если в вашем случае можно воспользоваться линзами или очками. Менее приятной причиной отказа является исчерпание вашего бюджета на оказание медицинских услуг по полису на указанный период времени.

Ответ юриста

Наталья Владимировна, Налоговый эксперт

ответов

Здравствуйте!

Право на получение социального налогового вычета в части затрат на оплату лечения, в том числе дорогостоящего, предоставлено гражданам п.3 ст. 219 НК РФ. Для получения данной льготы необходимо соблюдение следующих условий:

- Включение оказанных услуг в перечень, утвержденный Постановлением Правительства РФ от 19.03.2001 N 201.

- Наличие у медицинской организации лицензии.

- Оформление всех документов (в том числе платежных) на того, кто заявляет вычет.

- Оказание медицинских услуг в учреждениях, расположенных на территории РФ.

- Получение в году, в котором были понесены расходы, дохода, с которого в бюджет был перечислен подоходный налог по ставке 13%.

В соответствии с п.4 Перечня дорогостоящих видов лечения, утвержденного Постановлением Правительства РФ от 19.03.2001 N 201, лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона относится к дорогостоящим видам лечения в отношении которых возможно применение социального вычета в полной сумме произведенных затрат.

Таким образом, расходы на ЭКО, включая сдачу анализов, можно учесть в составе социального налогового вычета в полном размере – 115 000 рублей (75 000 + 40 000).

Что касается лекарств, то расходы на них можно будет заявить к вычету только, если данные препараты поименованы в Постановлении № 201. Если приобретенных для ЭКО лекарств в указанном перечне нет, принять к вычету расходы на их покупку, к сожалению, не получится.

Документы, необходимые для получения вычета

- Справка об оплате медуслуг по форме, утвержденной приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256.

Указанный документ выдается непосредственно медучреждением, оказавшим услуги

Обратите внимание на код, который будет указан в справке. Для дорогостоящего лечения в справке должен быть указан код «2»

- Копия договора на лечение.

- Копия лицензии (если в договоре отсутствуют ее реквизиты).

- Рецепт на купленные лекарства (если они указаны в Постановлении № 201).

- Копии платежных документов, подтверждающих оплату лекарств.

- Декларация по форме 3-НДФЛ по форме того года, за который заявляется вычет.

- Справка 2-НДФЛ.

- Заявление на возврат НДФЛ.

Заявление возврат НДФЛ можно подать одновременно с основным пакетом документов или после окончания камеральной проверки декларации. Если заявление будет подано вместе со всеми документами, то срок возврата налога составит 4 месяца (3 из них отводятся на камеральную проверку и один на возврат средств Федеральным казначейством). Если его подать после окончания проверки, то срок возврата налога составит месяц с даты получения налоговым органом заявления.

Обязательной к применению формы заявления – нет. Вы вправе его составить самостоятельно или использовать готовый бланк, утвержденный Приказом ФНС России от 14.02.2017 N ММВ-7-8/182@.

Что касается сроков сдачи документов на вычет

Так как расходы на ЭКО были понесены в 2019 году, получить вычет вы можете двумя способами:

- Через налоговую по окончании года. В этом случае документы на вычет необходимо будет сдать в ИФНС по месту учета начиная с 1 января 2020 года.

- Через работодателя, сразу после осуществления затрат. В этом случае с зарплаты перестанет ежемесячно вычитаться НДФЛ. При заявлении вычета через работодателя необходимо будет сдать в ИФНС тот же пакет документов, кроме декларации 3-НДФЛ и справки 2-НДФЛ. Заявление в этом случае составляется не на возврат НДФЛ, а на подтверждение права на вычет у работодателя. Срок проверки документов ИФНС для подтверждения права на вычет у работодателя составляет 1 месяц.

Не стесняйтесь спрашивать! Это бесплатно.

Налоговый вычет за лазерную коррекцию зрения – Про глаза

13.11.2019

- Всем привет!

- Наконец — то дошли руки пожалуй до самого сложного для меня отзыва.

- Кратко скажу, что страдала миопией с 3 класса, в 1 класс я пошла с хорошим зрением, а через 2 года начальной школы переехала с последней парты на первую.

С переходом в среднюю школу зрение становилось хуже и хуже. В 6 классе я получила свои первые уродские очки. Надевала их только для списывания задания с доски.

Потом вначале 2000-х появились приличные оптики, где мне сделали на заказ красивые очки в тонкой оправе, которые я проносила всю школу примерно с 8 класса (опять же только в школе, по улице в них практически не ходила).

Перед университетом врачи сказали, что зрение еще упало и очки нужны другие. Естественно, выбрали не самую дешевую оправу и тонированные стекла, помню ужас от стоимости, который испытала моя мама.

Мама же в декабре 2007 года поехала со мной в областную больницу на подбор мягких контактных линз, которые я проносила ровно 9 лет, с декабря 2007 по декабрь 2016). За 9 лет я стала гуру линз, знала все доступные в России фирмы, т.к. часто их меняла, в поисках самых комфортных.

Линзы я носила сначала 6-месячной замены, потом перешла на ежемесячную, также пробовала 2-недельной замены и квартальной. Но прижились ежемесячные и всегда были в запасе ежедневные, т.к. спустя 6 лет постоянного ношения линз меня стали посещать ежегодные летние конъюнктивиты.

Но вернемся к коррекции.

Я сделала Фемто Лэйсик в среду 7 декабря 2016 года в Микрохирургии глаза имени Святослава Федорова в Санкт-Петербурге. Дату я запомнила на всю жизнь.

Исходные данные по зрению можно посмотреть в справке выданной после коррекции.Диагноз миопия высокой степени и сложный миопический астигматизм.

Если на бытовом уровне описать мое зрение ДО, то я могла порезать себе палец, если пыталась готовить без очков или линз.

Зрение было стабильным последние несколько лет. Поэтому откладывать операцию давно не было смысла.

Приложу листочек, который выдали перед операцией, где написано что взять с собой, стоимость операции и стоимость гостиницы если вы иногородний. Гостиница мне была не нужна, но за три посещения Микрохирургии я поняла, что она очень востребована, т.к. люди едут туда на операции со всей страны.

- До операции нельзя носить линзы, желательно 2 недели.

- Также выдали такую брошюрку, из которой я узнала про все виды лазерных коррекций.

Я выбрала Фемто Лэйсик за 80 тысяч на оба глаза (сейчас стоит уже 90 тысяч).

Вся операция заняла 10 минут. Ей Богу, я дольше ждала своей очереди, т.к. операции проводятся только 2 дня в неделю. Приехала я в 10 утра, а прооперировали меня около 14.00.

Выйдя из операционной, я сама переоделась, сходила на верхний этаж за справкой для налоговой, спустилась, оделась и села ждать в холле пока меня заберут. Видела я уже намного лучше, чем до операции, просто как будто в дымке.

Минут через 30 начались неприятные ощущения (светобоязнь). Приехав домой, я поставила будильник на время первого закапывания капель (на 17.00) и легла спать. Проснувшись от будильника, я поняла, что вижу каждую веточку на березе за окном…

Через день после коррекции в пятницу я уже вышла на свою компьютерную работу.

О чем я жалею сейчас? Да о том, что не сделала коррекцию раньше, как только зрение перестало падать. Сколько сил, нервов, денег я бы сэкономила…

Вся операция с первичным обследование и анализом крови вышла мне в 82 550 рублей. В начале следующего года я подала налоговую декларацию 3 НДФЛ и вернула 13% от стоимости, а это 10 731,50. Точно не лишние мне.

Прикладываю чеки:

Примерно через недели две, осознав, что это не сон, я торжественно выбросила все прибамбасы для линз. Очки оставила на память. Они у меня с 1 курса университета.

Первое время (2 недели) врач сказал не трогать глаза от слова совсем, и я месяц от страха повредить роговицу умывалась только ватными дисками. Также с утра искала инстинктивно очки еще больше месяца.

https://youtube.com/watch?v=K-Cz6L4b1PI

Весь кайф от хорошего зрения я осознала в мае, когда поехала на поезде к родителям. Т.к. поездка была срочной и незапланированой, и вещи я собирала в маленькую сумку второпях, про сбор очков, линз, жидкостей в таких ситуациях можно легко забыть. В поезде я осознала, что четырехлетнего ритуала по «снятию линз в поезде» не будет. Вот оно счастье!

Спасибо, если осилили мое творение. Надеюсь, мой опыт пригодится хотя бы одному человеку.

Всем весны и хорошего зрения!

Налоговый вычет за операцию по коррекции зрения

Каждый человек должен знать, как можно получить такую поддержку. Процедура имеет определенные сроки оформления, принятия решения и выплаты. Поэтому следует подробно изучить правила подачи документов на получение налогового вычета.